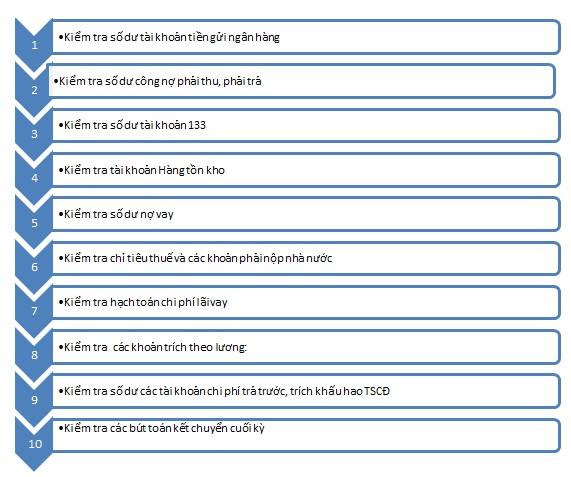

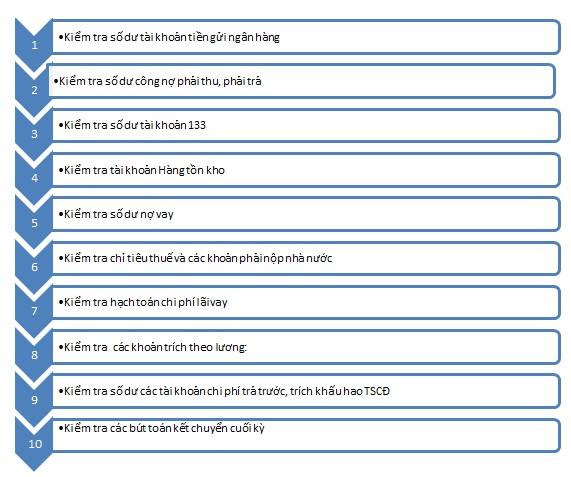

Kiểm tra hồ sơ, sổ sách – Các bước chuẩn bị cho việc lập báo cáo tài chính. Thực hiện lần lượt việc kiểm tra số dư tài khoản ngân hàng; số dư công nợ phải thu, phải trả; số dư tài khoản 133; kiểm tra tài khoản hàng tồn kho, số dư nợ vay… trước khi lập báo cáo tài chính

1. Kiểm tra số dư tài khoản tiền gửi ngân hàng

Sau khi nhập hết các bút toán trên sổ phụ ngân hàng. Các bạn cần phải so sánh số dư trên sổ cái TK 112 với số dư tại ngày 31/12 trên sổ phụ ngân hàng. Nếu có sự sai lệch, cần phải dò lại toàn bộ các bút toán hạch toán với số trên sổ phụ đề tìm ra nguyên nhân.

2. Kiểm tra số dư công nợ phải thu, phải trả

Sau khi lên được bảng tổng hợp công nợ phải thu (131), công nợ phải trả (331). Các bạn cần phải gửi email hoặc gọi điện cho tất cả các khách hàng/Nhà cung cấp để xin xác nhận số dư công nợ với họ, để đảm bảo rằng việc ghi nhận công nợ của mình đúng. Một lưu ý là đối với những khách hàng/nhà cung cấp trên sổ của mình đang theo dõi có số dư bằng 0 thì vẫn phải xin xác nhận. Vì có thể bên phía kia, họ theo dõi ra 1 số khác.

Sau khi xin xác nhận, các bạn đối chiếu. Nếu có lệch thì phải tìm nguyên nhân để điều chỉnh cho phù hợp.

– Lưu ý: Trên bảng tổng hợp công nợ, sẽ có cả số dư bên nợ và bên có. Vậy, khi đó số liệu được lên như sau:

-

Dư nợ TK 131: Đưa lên chỉ tiêu Phải thu khách hàng

-

Dư có TK 131: Đưa lên chỉ tiêu Khách hàng trả tiền trước

-

Dư Nợ TK 331: Trả trước cho người bán

-

Dư có TK 331: Phải trả người bán.

Rất nhiều bạn đang thực hiện cấn trừ số dư nợ với số dư có của các tài khoản trên dẫn tới chỉ tiêu trên báo cáo tài chính bị sai bản chất.

3. Kiểm tra số dư tài khoản 133

Thông thường, số dư của tài khoản 133 sẽ khớp với số liệu trên chỉ tiêu 41 trên tờ khai thuế GTGT (đối với đơn vị có xin xét hoàn) và bằng chỉ tiêu 43 – đối với đơn vị chưa xin xét hoàn.

Trong trường hợp, 2 số liệu trên bị lệch nhau. Các bạn cần kiểm tra bằng cách so sánh sổ cái tài khoản 133 với số thuế GTGT được kê trên bảng kê thuế hàng tháng/hàng quý để tìm ra nguyên nhân dẫn tới sự chênh lệch đó.

Một số nguyên nhân cơ bản:

-

Do kê khai thuế GTGT đầu vào;

-

Do hạch toán sai thuế GTGT đầu vào;

-

Hoặc do bỏ sót hóa đơn đầu vào chưa kê khai, hoặc chưa hạch toán….

4. Kiểm tra tài khoản Hàng tồn kho:

-

Tất cả các tài khoản hàng tồn kho phải được kiểm kê vào thời điểm cuối năm. Số liệu kiểm kê được thể hiện trên biên bản kiểm kê hàng tồn kho;

-

Đối chiếu số liệu trên bảng N-X-T tổng hợp với số liệu trên biên bản kiểm kê hàng tồn kho. Nếu có sự chênh lệch phải có biên bản xác nhận sự chênh lệch.

-

Tổng số dư các tài khoản hàng tồn kho sẽ được phản ánh lên bảng cân đối phát sinh, và lên chỉ tiêu hàng tồn kho trên cân đối kế toán.

5. Kiểm tra số dư nợ vay

-

Số dư tài khoản 341 trên sổ cái phải khớp với số dư trên sổ phụ tiền vay của ngân hang. Nếu có sự chênh lệch cần phải đối chiếu lại để tìm nguyên nhân.

-

Các khoản vay cá nhân, tổ chức khác. Cần phải xin biên bản xác nhận số dư tiền vay để đối chiếu trước khi lên báo cáo.

6. Kiểm tra chỉ tiêu thuế và các khoản phải nộp nhà nước

-

Thuế GTGT đầu ra phải nộp: Nếu số dư TK 3331 vẫn còn số dư bên có, tức là công ty vẫn có nghĩa vụ thuế phải nộp. Khi đó, các bạn cộng tổng số phát sinh trên chỉ tiêu 40 ở các tờ khai thuế GTGT trừ đi các khoản tiền đã nộp trên giấy nộp tiền để đối chiếu với chỉ tiêu 3331 này.

-

Các loại thuế khác: Thuế TNDN, môn bài…kiểm tra lại các giấy nộp tiền vào ngân sách xem đã hạch toán đủ chưa.

Để đối chiếu số dư nợ thuế chính xác, các bạn chủ động liên hệ với cán bộ quản lý nợ thuế để bảng theo dõi nợ thuế do cơ quan thuế theo dõi, để đối chiếu và tìm ra sự chênh lệch nhằm có biện pháp điều chỉnh kịp thời, lên báo cáo cho đúng

7. Kiểm tra hạch toán chi phí lãi vay

-

Lên bảng tính số lãi vay theo từng khế ước nhận nợ, từng hợp đồng vay xem việc hạch toán và ghi nhận chi phí lãi vay hang tháng đúng chưa?

-

Kiểm tra xem đã có bút toán tạm tính lãi tiền vay cho những hợp đồng vay có thu tiền lãi cuối kỳ, ngày thu tiền của kỳ là ngày trong tháng hay chưa?

Lưu ý: Bảng này hầu hết các cán bộ thuế vào quyết toán đều bắt doanh nghiệp làm. Nên các bạn chủ động làm trước. Một mặt là để kiểm tra phần hạch toán chi phí lãi vay trong năm của doanh nghiệp, một mặt là phục vụ lưu hồ sơ cho quyết toán thuế.

Nguồn: Sưu tầm Internet