Để hạn chế thấp nhất mức thuế phải nộp và tránh vi phạm Luật thuế, kế toán thuế không chỉ cần có kiến thức mà còn cần kinh nghiệm thực tế. Dưới đây là 6 kinh nghiệm làm kế toán thuế doanh nghiệp được đúc kết từ thực tế, bạn hãy tham khảo nhé!

Kế toán thuế là vị trí không thể thiếu đối với bất cứ doanh nghiệp nào. Để hạn chế thấp nhất mức thuế phải nộp và tránh vi phạm Luật thuế, doanh nghiệp cần phải có những người làm kế toán thuế có bề dày kinh nghiệm, am hiểu chuyên sâu, nhanh chóng nắm bắt những thông tư quy định mới để kịp thời xử lý công việc theo đúng quy định và các tình huống liên quan tới thuế phát sinh.

Để đạt được điều đó thì người làm kế toán thuế cần phải có kinh nghiệm thực tế và thường xuyên trau dồi các nghiệp vụ. Bài viết sau đây sẽ chia sẻ những kinh nghiệm làm kế toán thuế doanh nghiệp cực kỳ hữu ích, bạn hãy tham khảo nhé!

I. Nghiệp vụ kế toán thuế là gì? Chức năng kế toán thuế

Kế toán thuế là cụm từ không xa lạ gì đối với bất kì doanh nghiệp nào. Đây được xem là cầu nối, liên kết giữa doanh nghiệp và Nhà nước. Bởi khi doanh nghiệp ra đời bắt buộc phải có bộ phận kế toán thuế để doanh nghiệp đi vào hoạt động ổn định và tồn tại trong sự quản lý của pháp luật. Ngược lại, Nhà nước chỉ có thể quản lý được nền kinh tế nhiều thành phần khi có kế toán thuế.

Về chức năng, khi bắt đầu thành lập công ty, kế toán thuế sẽ là bộ phận thực hiện việc kê khai và nộp lệ phí môn bài. Sau đó, khi doanh nghiệp đi vào hoạt động, bộ phận kế toán thuế sẽ thực hiện các nhiệm vụ như: Tập hợp hóa đơn, chứng từ phát sinh của doanh nghiệp để theo dõi và hạch toán, lập báo thuế, lập báo cáo tài chính, lập báo cáo tổng hợp thuế GTGT,…và các công việc khác có liên quan đến kế toán thuế của doanh nghiệp.

II. Làm kế toán thuế có khó không?

Làm kế toán thuế không hề dễ dàng, người làm kế toán thuế sẽ mang trọng trách rất nặng nề, đòi hỏi người đảm nhận vị trí này không chỉ có kiến thức chuyên môn mà phải có kinh nghiệm và sự nhạy bén để xử lý các tình huống có thể phát sinh đối với doanh nghiệp.

Nghiệp vụ kế toán thuế rất phức tạp, dễ xảy ra sai sót, gây tổn hại nghiêm trọng đến doanh nghiệp nên người làm kế toán thuế cũng cần tỉ mi, cẩn thận trong công việc.

III. Cách làm kế toán thuế cho doanh nghiệp

1. Doanh nghiệp mới thành lập

Đối với các doanh nghiệp mới thành lập, kế toán thuế cần làm theo quy trình sau:

- Bước 1: Tiếp nhận giấy chứng nhận ĐKKD của doanh nghiệp.

- Bước 2: Mở tài khoản ngân hàng cho doanh nghiệp.

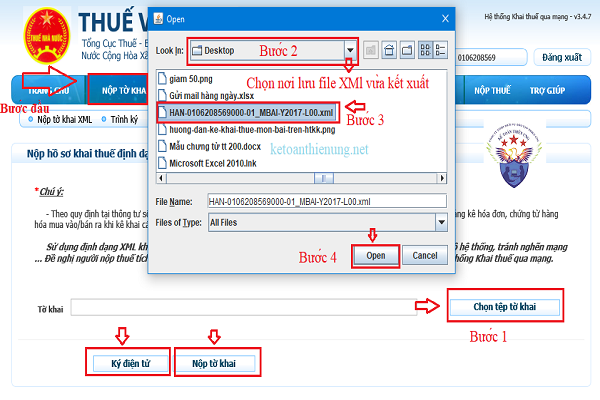

- Bước 3: Mua phần mềm chữ ký số để phục vụ công việc kê khai thuế qua mạng và đăng ký nộp thuế điện tử.

- Bước 4: Thực hiện lập tờ khai và nộp thuế môn bài.

- Bước 5: Đăng ký phương pháp tính thuế GTGT và lập mẫu 06/GTGT gửi cơ quan thuế.

- Bước 6: Tiến hành tổng hợp hóa đơn, chứng từ để thực hiện báo cáo và nộp thuế.

- Bước 7: Thực hiện hạch toán sổ sách dựa trên các chứng từ hóa đơn.

- Bước 8: Thực hiện đối chiếu sổ sách, lập báo cáo tài chính năm.

- Bước 9: In sổ sách, ký, đóng dấu.

- Bước 10: Lưu trữ chứng từ, sổ sách.

2. Doanh nghiệp đang hoạt động

Với các doanh nghiệp đang hoạt động, khi làm kế toán thuế, bạn cần lưu ý các công tác tiếp nhận, bàn giao chứng từ, sổ sách kế toán.

IV. Kinh nghiệm khi làm kế toán thuế cho doanh nghiệp

1. Luôn nhớ tập hợp hết hóa đơn đầu vào và đầu ra trong tháng hạch toán

Quên không kê khai, bỏ sót hóa đơn đầu vào và đầu ra là vấn đề nhiều doanh nghiệp gặp phải. Để tránh trường hợp không được khấu trừ hay mất thời gian kê khai bổ sung, điều chỉnh lại thì người làm kế toán thuế cần phải thực hiện theo các bước:

- Kiểm tra từng hóa đơn hợp lệ, số tiền trên hóa đơn phải đảm bảo chính xác.

- Kế toán công nợ hoặc doanh thu kê khai thuế đầu ra (theo mẫu) kèm 1 liên hóa đơn.

- Báo cáo tình hình sử dụng hóa đơn trong tháng theo quy định.

2. Kiểm tra và kê khai thuế đầu ra, đầu vào

Kiểm tra và kê khai thuế đầu ra, đầu vào là việc làm cần thiết để lên biểu kê khai nộp thuế (theo mẫu quy định) đúng thời gian quy định, tránh trường hợp bỏ sót, quá hạn và bị cơ quan thuế điều tra.

3. Theo dõi chi tiết tài khoản 133 và 333

Kế toán thuế cần theo dõi chi tiết tài khoản 133 và 333 đảm bảo số hạch toán khớp với số kê khai, nếu phát hiện chênh lệch phải tạm điều chỉnh sổ kế toán hoặc điều chỉnh kê khai thuế.

Đặc biệt, kế toán thuế phải đảm bảo thuế đầu ra đã kê khai phải khớp với doanh thu chịu thuế hạch toán trong kỳ, Quyết toán thuế năm…

4. Kê khai nộp thuế TNCN, TNDN, môn bài theo đúng quy định

Nộp muộn thuế là điều “cấm kỵ” đối với một người làm công việc kế toán thuế. Vị trí này đòi hỏi bạn cần phải nắm rõ những quy định về thời hạn nộp thuế của từng sắc thuế nhằm có thể chủ động nộp trước ngày hết hạn, tránh bị cơ quan thuế nhắc nộp và bị phạt nộp chậm.

Giấy nộp tiền vào ngân sách Nhà nước, bạn cần ghi rõ tài khoản của cơ quan thuế trên giấy nộp tiền, chú ý tới ý nghĩa của những mã hiệu mục lục ngân sách nhà nước có liên quan (cấp, chương, loại, khoản, mục, tiểu mục) để đảm bảo tính chính xác.

Khi phát sinh khoản phải nộp (không thuộc các loại thuế thông thường) phải lập tờ khai nộp cho cơ quan thuế.

5. Giữ liên lạc và cư xử chuẩn mực khi làm việc với cơ quan thuế

Đây là mẹo nhỏ giúp kế toán thuế có thể cập nhập những thông tin mới nhất và có thể hỏi đáp được những vấn đề cần thiết khi mắc phải trong quá trình làm việc.

6. Thường xuyên cập nhật tất cả các thông tư nghị định mới nhất của Luật thuế

Hãy chắc chắn bạn luôn cập nhật tất cả các thông tư nghị định mới nhất của Luật thuế, cập nhật các chính sách ưu đãi của chính phủ để làm giảm số thuế phải nộp cho doanh nghiệp một cách thường xuyên để không mắc sai sót trong công việc.

Trên đây là những kinh nghiệm làm kế toán thuế doanh nghiệp mà bạn cần nắm vững. Hãy áp dụng ngay những kinh nghiệm “xương máu” này trong công việc hằng ngày để tránh sai sót và đạt hiệu quả cao nhất bạn nhé!

Sàn kế toán - Là website tuyển dụng chuyên về nhân sự kế toán - Việc làm kế toán - Thực tập kế toán

Với mục tiêu thành lập là cầu nối giữa nhà tuyển dụng và ứng viên, Sanketoan.vn là website tuyển dụng uy tín, chất lượng hoàn toàn miễn phí được ưa chuộng với nhiều tính năng nổi bật. Đặc biệt, Sanketoan.vn không chỉ hỗ trợ cho ứng viên nhanh chóng tìm được việc làm mà còn là dịch vụ cung ứng nhân lực kế toán đầu tiên tại Việt Nam yêu cầu ứng viên thi trắc nghiệm kiểm tra chuyên môn sau khi ứng tuyển.

Thông tin liên hệ của Sàn kế toán:

Hotline: 0912476286 02473010268

Website: https://sanketoan.vn/

Fanpage: https://www.facebook.com/sanketoan.vn

Group Facebook: https://www.facebook.com/groups/PMFast

Youtube: https://www.youtube.com/channel/UC3mPJfVVCdEcso_EPSz_XKA

Tiktok: https://www.tiktok.com/@sanketoan.vn?lang=vi-VN

.png)