1. Khái niệm thuế thu nhập doanh nghiệp

1.1 Thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp là thuế trực thu, được đánh trực tiếp vào thu nhập chịu thuế của doanh nghiệp sau khi đã trừ các khoản chi phí và khấu trừ. Đây là khoản thuế rất quan trọng, cần được nộp đầy đủ, đúng hạn vào ngân sách nhà nước.

1.2 Thuế thu nhập doanh nghiệp tạm tính là gì?

Thuế thu nhập doanh nghiệp tạm tính là khoản thuế mà doanh nghiệp tự ước tính dựa trên kết quả kinh doanh và tạm nộp vào ngân sách nhà nước. Doanh nghiệp sẽ tạm nộp thuế thu nhập doanh nghiệp theo quý, mỗi năm sẽ có 4 kỳ nộp thuế.

Ngày 30/10/2022, Chính phủ đã ban hành Nghị định số 91/2022/NĐ-CP sửa đổi, bổ sung quy định tạm nộp thuế TNDN như sau:

- Tổng số thuế thu nhập doanh nghiệp tạm nộp của 4 quý không được thấp hơn 80% số thuế thu nhập doanh nghiệp phải nộp theo quyết toán năm.

- Nếu nộp thuế thu nhập doanh nghiệp tạm tính theo quý thiếu so với số thuế thì phải nộp tiền chậm nộp thuế.

Sau khi đã hoàn tất kỳ báo cáo thuế quý IV, doanh nghiệp tiến hành làm báo cáo tài chính năm. Khi đó, doanh nghiệp sẽ xác định được lợi nhuận cuối cùng của năm và số thuế thu nhập doanh nghiệp phải nộp.

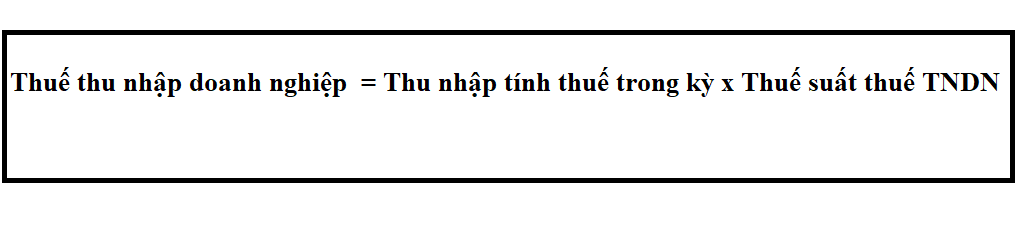

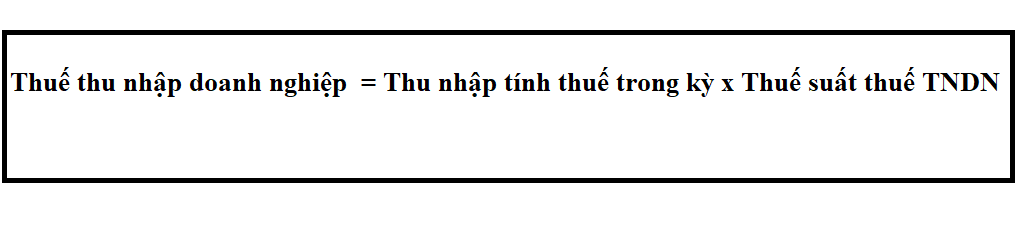

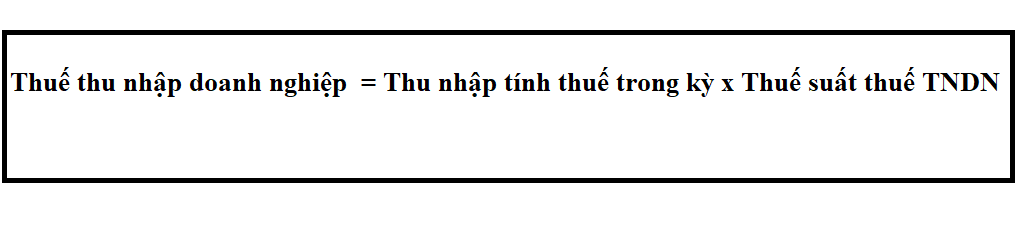

2. Công thức tính thuế TNDN tạm tính và thuế TNDN phải nộp

Công thức tính thuế thu nhập doanh nghiệp tạm tính và thuế thu nhập doanh nghiệp phải nộp đều được tính như sau:

Với thuế suất thuế thu nhập doanh nghiệp thông thường là 20% trừ các trường hợp đặc biệt khác.

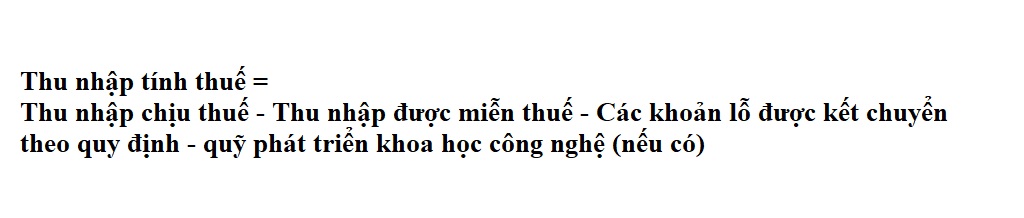

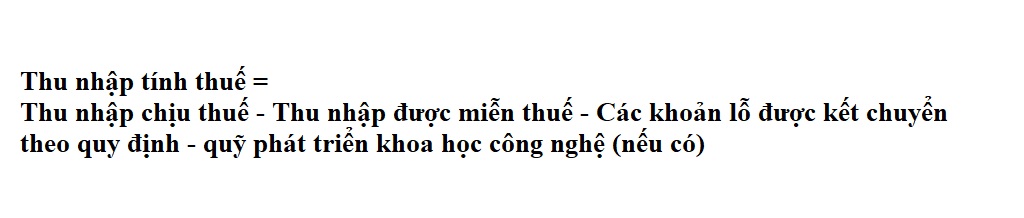

Thu nhập tính thuế sẽ được tính theo công thức:

Trong đó:

- Quỹ phát triển khoa học công nghệ: là quỹ mà công ty cổ phần được trích lập để phục vụ cho công tác nghiên cứu khoa học. Hạng mục này được miễn thuế thu nhập doanh nghiệp.

- Các khoản lỗ được kết chuyển theo quy định là lỗ từ kỳ trước được kết chuyển. Hạng mục này sẽ được phân tích rõ hơn ở phần sau.

- Thu nhập được miễn thuế là những hạng mục được quy định tại Điều 8 Thông tư 78/2014/TT-BTC, Thông tư 96/2015/TT-BTC và Thông tư số 151/2014/TT-BTC.

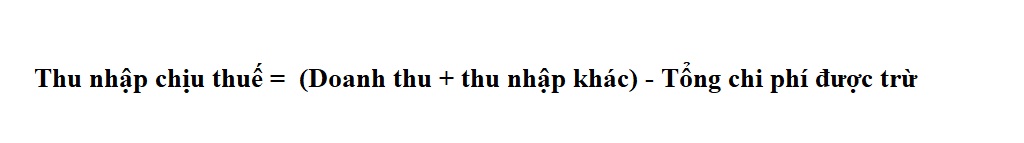

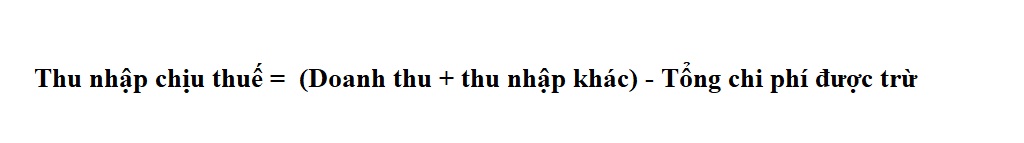

- Thu nhập chịu thuế là các thu nhập từ hoạt động sản xuất, kinh doanh, dịch vụ và thu nhập khác. Thu nhập chịu thuế sẽ được tính toán theo công thức như sau:

Trong đó:

- Doanh thu bao gồm các khoản doanh thu từ bán hàng và cung cấp dịch, doanh thu từ hoạt động tài chính (như lãi tiền gửi, lãi từ chứng khoán) và các loại doanh thu khác.

- Chi phí được trừ là các khoản chi phí hợp lý, đầy đủ hoá đơn chứng từ, phục vụ cho hoạt động sản xuất kinh doanh.

2.1 Công thức tính thuế thu nhập doanh nghiệp khi bị lỗ

Khi doanh nghiệp bị lỗ, vẫn sử dụng công thức tính thuế thu nhập doanh nghiệp là:

Lúc này, thu nhập tính thuế trong kỳ mang giá trị âm, do đó, thuế thu nhập doanh nghiệp cũng nhỏ hơn 0. Trong trường hợp này doanh nghiệp không phải tính thuế, chi phí thuế thu nhập doanh nghiệp bằng 0.

Bên cạnh đó, doanh nghiệp có thể được kết chuyển lỗ sang kỳ sau. Theo công thức tìm thu nhập tính thuế, doanh nghiệp có thể được trừ đi các khoản lỗ được kết chuyển theo quy định. Một số lưu ý về kết chuyển lỗ như sau:

-

Có thể kết chuyển lỗ giữa các quý và giữa các năm

-

Lỗ kết chuyển không được lớn hơn lãi của kỳ đó

-

Thời gian kết chuyển lỗ liên tục không quá 5 năm kể từ năm tiếp theo sau năm phát sinh lỗ

Ví dụ: Một doanh nghiệp có kết quả kinh doanh như sau:

Năm 2020: Lỗ 7 tỷ

Năm 2021: Lãi 1 tỷ

Năm 2022: Lãi 3 tỷ

Như vậy, năm 2021, công ty được kết chuyển 1 tỷ và năm 2022 được kết chuyển 3 tỷ. Còn lại 3 tỷ sẽ được chuyển sang năm tiếp theo. Nếu những năm sau doanh nghiệp bị lỗ thì số lỗ được kết chuyển từ năm 2020 chỉ có thể được kết chuyển đến năm 2025.

2.2 Công thức tính thuế thu nhập doanh nghiệp hoãn lại

2.2.1 Thuế thu nhập doanh nghiệp hoãn lại là gì?

Thuế thu nhập doanh nghiệp hoãn lại là khoản thuế doanh nghiệp sẽ phải nộp nhưng được hoãn lại vào các kỳ kế toán sau do chênh lệch giữa báo cáo và thực tế.

Nguyên nhân phổ biến nhất để xuất hiện thuế thu nhập doanh nghiệp hoãn lại là do chênh lệch giữa cách tính khấu hao.

Ví dụ: Một máy sản xuất của doanh nghiệp được mua mới với giá 100 triệu đồng, khấu hao trong 5 năm.

-

Với cách tính khấu hao đều, mỗi năm giá trị khấu hao của máy trên là 20 triệu đồng.

-

Với cách tính khấu hao theo số dư giảm dần, hệ số điều chỉnh là 2. Giá trị khấu hao qua các năm lần lượt là: 40 triệu, 24 triệu, 14,4 triệu, 10,8 triệu và 10,8 triệu.

Như vậy, cùng một sản phẩm là máy sản xuất, tổng giá trị là 100 triệu đồng, tuy nhiên, cách trích khấu hao là khác nhau. Giá trị chênh lệch tạo ra những thay đổi trong báo cáo tài chính, nên xuất hiện thuế thu nhập doanh nghiệp hoãn lại. Tuy nhiên, tổng giá trị vẫn không hề thay đổi.

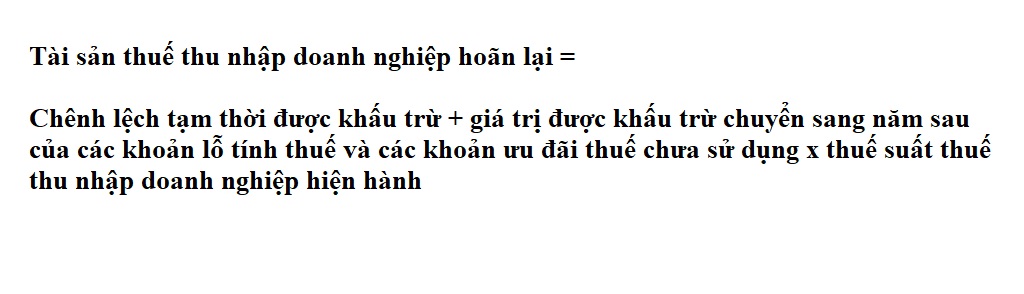

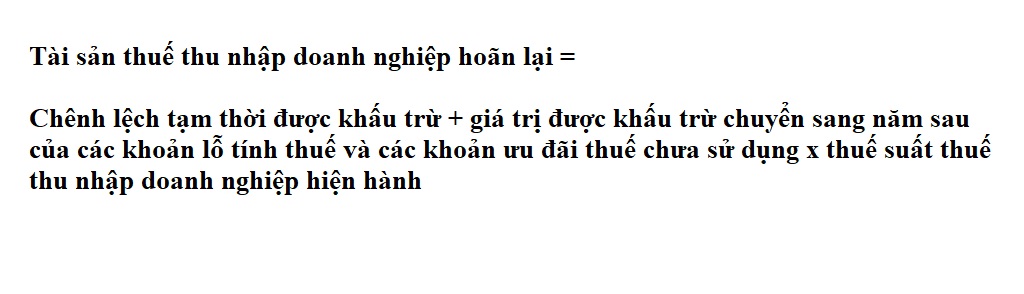

2.2.2 Công thức tính thuế thu nhập doanh nghiệp hoãn lại

Trong đó

-

Chênh lệch tạm thời được khấu trừ là những chênh lệch tạm thời phát sinh làm cho lợi nhuận kế toán trước thuế lớn hơn thu nhập tính thuế

-

Giá trị khấu trừ được chuyển sang năm sau là các giá trị được kết chuyển lỗ theo quy định

-

Thuế suất thuế thu nhập doanh nghiệp sử dụng cùng mức thuế suất khi tính thuế thu nhập doanh nghiệp phải nộp.

Như vậy, công thức tính thuế thu nhập doanh nghiệp không hề phức tạp. Công ty cần nắm được các quy định về số thuế thu nhập doanh nghiệp tạm nộp theo quý, thuế thu nhập doanh nghiệp hoãn lại và cách kết chuyển lỗ theo quy định.

Nguồn: Sưu tầm Internet

.png)

.png

)