Lương trên 80 triệu phải đóng thuế TNCN bao nhiêu?

Với cá nhân cư trú: Có nơi ở thường xuyên ở Việt Nam như nhà thuê có thời hạn từ 183 ngày trở lên và có mặt tại Việt Nam từ 183 ngày trở lên hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt ở Việt Nam.

Để xác định lương trên 80 triệu đóng thuế TNCN bao nhiêu, có phải chịu mức thuế 35% hay không cần phải xem xét mức thuế suất áp dụng cho người có lương trên 80 triệu nêu tại Điều 7 Thông tư 111/2013/TT-BTC.

Trong đó, xem xét hai trường hợp:

Trường hợp 01: Người lao động ký hợp đồng lao động từ 03 tháng trở lên

Với trường hợp này, người lao động sẽ tính thuế theo công thức:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế là tổng tiền lương người lao động nhận được trừ đi các khoản được giảm trừ: Giảm trừ gia cảnh với người nộp thuế và giảm trừ gia cảnh với mỗi người phụ thuộc, các khoản đóng bảo hiểm, quỹ hưu trí, đóng góp từ thiện, khuyến học, nhân đạo...

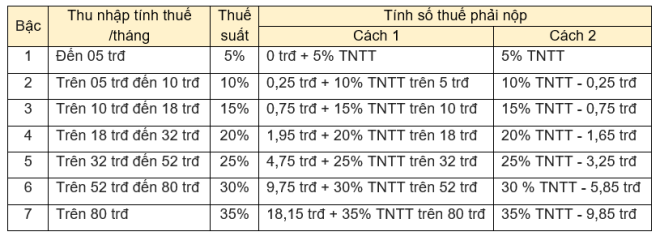

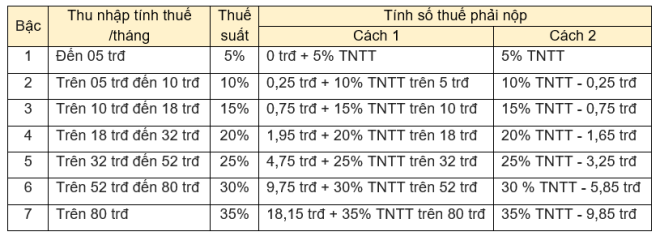

- Thuế suất mà người lao động phải chịu được tính tương ứng với phần thu nhập tính thuế theo tháng như sau:

+ Thuế suất theo phương pháp luỹ tiến: Tính theo từng bậc sau đó cộng lại.

+ Thuế suất theo phương pháp rút gọn:

Từ phân tích trên có thể thấy, nếu người có tiền lương là 80 triệu đồng chưa chắc đã phải đóng thuế TNCN với mức thuế suất 35%.

Bởi đây là tiền lương thực tế người này được nhận mà chưa trừ đi tiền đóng bảo hiểm, quỹ hưu trí, các khoản đóng góp từ thiện, nhân đạo... cũng như chưa trừ đi giảm trừ gia cảnh của người phụ thuộc.

Nếu 80 triệu đồng/tháng là thu nhập chịu thuế (đã trừ đi các khoản giảm trừ) thì người lao động này mới phải đóng thuế TNCN với mức thuế suất là 35%.

Trường hợp 02: Người lao động * Không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Theo quy định tại điểm i khoản 1 Điều 25 Thông tư số 111/2013/TT-BTC, nếu người lao động không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng thì khi có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế với mức 10% trên thu nhập.

Do đó, nếu thuộc trường hợp này, người lao động chỉ phải chịu thuế suất thuế TNCN 10% mà không tính theo bậc thuế. Đồng nghĩa, người lao động không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng thì chỉ phải chịu mức thuế 10%.

Với cá nhân không cư trú: Không đáp ứng điều kiện của cá nhân cư trú. Đối tượng này chỉ cần có thu nhập chịu thuế cao hơn 0 (đã trừ các khoản đóng góp từ thiện, khuyến học, bảo hiểm, quỹ hưu trí tự nguyện...) thì đều phải nộp thuế TNCN với mức thuế suất là 20%.

Như vậy, chỉ có trường hợp thu nhập chịu thuế của người lao động đã ký hợp đồng lao động từ 03 tháng trở lên trên 80 triệu đồng/tháng thì người này mới phải đóng thuế TNCN mới mức 35%.

Làm sao để tự tra được mã số thuế của cá nhân?

Hiện nay, có 04 cách tra cứu mã số thuế cá nhân gồm:

- Cách 1: Tra cứu trên trang web mã số thuế có địa chỉ: https://masothue.vn/

- Cách 2: Tra cứu trên trang web của Tổng cục Thuế có địa chỉ http://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp

- Cách 3: Tra cứu trên trang web Thuế điện tử tại địa chỉ: https://thuedientu.gdt.gov.vn/

- Cách 4: Tra cứu mã số thuế cá nhân qua Facebook tại đường link https://www.facebook.com/masothuedotcom/

.png)

.png

)